「子育て世代に役立つ節税対策が知りたい」

「節税したいけど私には難しい?」

税金の話題になると、複雑そう・・・と少し敬遠していませんか?でもよく考えてみてください。「自分の払っている税金がどのうようにして決まるのか」を知りたくないですか?仕組みを知ると、減税できる方法が見えてくるかもしれません。

この記事では、2級ファイナンシャル・プランニング技能士(FP2級)のひかりが、子育て世代に知ってほしい節税対策や子育て支援制度についてわかりやすく解説しています。自分にあてはまるものがないか確認して、参考にしてみましょう。

税金の決め方

自分の税金がどのようにして決まるか知っていますか?ここでは、よく耳にする所得税と、贈与を受けたときに支払う贈与税について解説していきます。

所得税

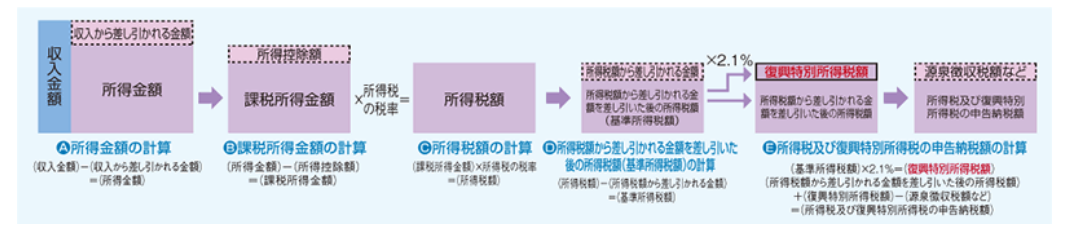

所得税は、1年間の所得によって決まります。ただし、給与などでもらった所得が全て課税対象になるわけではありません。所得税が決定するまでの流れを説明します。

- 所得金額から必要経費(収入から差し引かれる金額)や所得控除を差し引き、課税所得金額が決定します。

- 課税所得金額に対して所得に応じた税率をかけ、所得税額が決定します。

- 所得税額から、一定の金額が控除されます。(税額控除)

(引用:国税庁 所得税の仕組み)

所得控除は、誰でも受けられる基礎控除を含めて15種類です。その中でも、子育て世代に関連のある所得控除を示しています。

- 医療費控除

- 社会保険料控除

- 生命保険料控除

- ひとり親控除

- 配偶者控除

- 扶養控除

税額控除には、住宅借入金等特別控除(住宅ローン減税)や配当控除など多くの種類があります。確定申告の必要なものもあるので、自分に該当する税額控除がないか確認してみましょう。

(引用:国税庁 税額控除)

贈与税

贈与税とは、個人からの贈与により財産を取得した場合に、財産の金額に応じた税率や控除を適用して課税されます。基本的には1年間に110万円を超えた金額を贈与されると、贈与税が課税されるので、注意しましょう。

子育て世代に知ってほしい節税対策

節税とは、税金の控除や非課税制度を利用して、支払う税金を減らすことです。子育て世代に関連のある税金の控除や非課税制度について解説します。

- 医療費控除

- 生命保険料控除

- ひとり親控除

- 扶養控除

- 住宅借入金等特別控除(住宅ローン減税)

- 教育資金の一括贈与を受けた場合の贈与税の非課税制度

医療費控除

医療費控除とは、1年間でかかった医療費の合計から保険金や高額療養費・出産育児一時金などを差し引いた金額が10万円を超えたときに、翌年確定申告をすることで税金の一部が戻ってくる制度です。生計を一緒にしている家族の医療費とも合算できます。

また、セルフメディケーション税制も医療費控除の1つです。ドラッグストアや薬局で購入した対象商品の合計額が1年間に12,000円を超えると適用されます。詳しくは、こちらの記事「簡単に節税】セルフメディケーション税制の活用 1月からスタートしよう! FP監修」を参考にしてみてください。

生命保険料控除

納税者が生命保険料、介護医療保険料および個人年金保険料を支払った場合には、所得控除(生命保険料控除)が受けられます。子どもの学資保険の保険料も、実は生命保険料控除の対象です。学資保険は貯蓄型のイメージがありますが、契約者(パパやママなど)が亡くなった場合には支払いが免除になる生命保険的な要素もあるため対象になります。

ひとり親控除

納税者がひとり親の場合には、35万円の所得控除(ひとり親控除)が受けられます。

扶養控除

納税者に生計を一緒にしている16歳以上(その年の12月31日時点において)の子どもがいる場合は、38万円の所得控除(扶養控除)が受けられます。

住宅借入金等特別控除(住宅ローン減税)

2024年から、省エネ性能等を備えた住宅の購入にあてるローンの借入限度額が下がりました。ただし、40歳未満の夫婦で子どもがいる家庭では、2023年の水準を維持しており、借入限度額は500から1,000万円高くなっています。

借入残高に対して税率をかけて住宅ローンの減税額が決定するので、借入残高が大きいほど減税額も大きくなります。もちろんローンを組まずに住宅を建てられるのが1番いいのですが、高額なのでなかなかそうはいかず、ほとんどの方がローンを組むことになります。子育て世代は、教育費などで支出が高くなる傾向にあるので、減税額が高くなるように優遇措置が取られています。

教育資金の一括贈与を受けた場合の贈与税の非課税制度

30歳未満の人が祖父母などの直系尊属から、教育資金の一括贈与を受けた場合には、決まった手続きを行えば1,500万円までは贈与税が非課税になります。本来なら110万円を超えたら贈与税がかかるので、1,500万円まで贈与税がかからないのは大きな節税になります。

もし、おじいちゃんやおばあちゃんから「教育資金として使って」と言われ贈与を受ける場合には、1,500万円以下ならば非課税制度を受けるための手続きを行いましょう。

引用:「税務署:祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」

産休や育休中は、厚生年金保険料等の支払い免除

産休や育休中は、健康保険・厚生年金保険の保険料の支払いが免除になります。しかも、免除された期間は将来年金額を計算する際に保険料を納めた期間として扱われます。

産休や育休の期間を職場に申請すると、総務課などの担当の方が手続きしてくれます。産前産後は提出しなければならない書類がたくさんあります。気になる方は、担当の方に確認してみましょう。

幼児教育・保育の無償化

幼稚園、保育園、認定こども園、地域型保育を利用する3歳から5歳までの全ての子どもの利用料が無償化されます。(幼稚園については、月額上限25,700円)期間は、満3歳になった後の4月1日から小学校入学前までの3年間です。(幼稚園については、入園できる時期に合わせて満3歳から小学校入学前まで)

0歳から2歳までの子どもについては、住民税非課税世帯を対象として利用料が無償化されます。ただし、市町村によっては、条件を満たせば第3子以降は0歳からでも無料になるケースもあります。

「せっかく働いても保育料がかかるし・・・」というジレンマが少しづつ解消されつつありますね。

まとめ

少子化対策として、子育て世代に向けた節税対策や支援制度は、たくさんあります。

職場で促されるままに手続きする場合もありますが、そもそも制度自体を知らずに手続きをしていなかったという場合も多くみられます。特に、所得控除や税額控除の中には、気づいていなかったけれど実は対象になっている場合があります。気になる方は「国税庁 所得税のしくみ」やお住いの近くの税務署等に確認してみましょう。

子育て支援を進めるために、今後もいろいろな制度が充実してくると思われます。興味を持ってアンテナを張り、少しでも節税に取り組んだり支援制度を利用したりしていきましょう。

監修:ラッキーインダストリーズ

ラッキーインダストリーズは創立1934年の日本で一番歴史ある抱っこひもメーカーです。長い歴史の中、多くの子育てをサポートしてきました。私たちの想いである「AMAZING LIFE WITH BABY」を元に、多岐にわたる社会貢献活動を実践しています。本コラムでの情報発信を通して豊かで実り有る子育てのサポートにつながれば幸いです。

「無料オンライン相談」、試して購入できる「レンタルサービス」、実際の商品を確認できる「自由が丘直営店」等、より多くのユーザー様をサポートしてまいります。お気軽にご利用ください。